年关已近,险企收官在即,销售们都在冲业绩,很多车主又开始接到保险公司的续保电话。与往年不同,之前不少车主都要货比三家,等保险代理人给到自己更多返点和福利。今年车主们发现,各家保险公司的车险报价相差不大,福利也比以往缩水不少。

车险介绍图 来源:中国人保官网

车险贵了 返点少了

1月车险即将到期,朱女士现在已经着手给爱车物色新保险公司,对比之下发现,几家保险公司的报价都相差无几,并且普遍比去年上涨了几百元。“去年上了交强险、第三者责任险和不计免赔大约1500元,今年都涨到2000元左右了。”

“我找了熟人买,还比去年贵了三四百。”上周,田女士刚为家里的轿车续交了车险保费,总共花费2500元。不仅保费贵了,田女士还发现,过去年年都送的油卡,今年也大幅缩水了,改送了代驾和洗车服务。

中新经纬客户端采访的多名车主普遍表示,今年的保费比去年高出几百元,送出的福利也比往年缩水了不少。

多名一线车险销售人员表示,在推行“报行合一”之后,不同保险公司的车险报价差距缩小,相差不过几十元至一百元左右。所谓“报行合一”就是险企报给银保监会的手续费用要与实际执行的费用保持一致。这项政策的初衷是为了解决手续费乱战的问题。

2018年7月,银保监会发布《中国银保监会办公厅关于商业车险费率监管有关要求的通知》,要求各财产保险公司应报送手续费的取值范围和使用规则。手续费,即向保险中介机构和个人代理人(营销员)支付的所有费用,包括手续费、服务费、推广费、薪酬、绩效、奖金、佣金等。其中,新车业务手续费的取值范围和使用规则应单独列示。

过去,每家保险公司可以根据自身情况自行制定手续费率,由于中小保险公司处于竞争劣势,手续费率往往高于大型保险公司,存在“以补贴换市场”的现象,消费者拿到的各种洗车券、油卡、现金等都是来自于手续费。在“报行合一”之后,整个行业的手续费率都降了下来,也就是说保险公司支付给代理人、中介公司、4S店等渠道的费用比过去少了。

一位中型保险公司的地区车险负责人告诉中新经纬记者,“报行合一”实施之前,保险公司的手续费率大致在40%-50%,如今手续费率普遍降至30%-40%。

返佣冲动仍未消退

返点,即将一定比例的保费返还给投保人。在保险公司官网和官方电话销售口中,确实无法找到相关返点信息。但由于车险行业竞争激烈,一些保险代理人为了冲业绩、抢客户,会“自掏腰包”,私下给车主承诺,将自己的佣金返回给车主,继续打监管的“擦边球”。

车主金先生告诉中新经纬记者,去年他给某大型险企交了3500元保费,之后代理人给他卡里返还了1300元;而今年这名保险代理人称,仅能返给他400元。

中新经纬记者了解到,不同代理人会根据车辆情况、保险公司的手续费、自己和车主的亲疏远近而返给客户一定数额的佣金。

车险资料图 来源:中新经纬 魏薇摄

“因为车险产品本身同质化很严重,每家保险公司的服务基本相同,客户只能比品牌、比价格,大保险公司有品牌效应,而小保险公司只能以价格优势来竞争。”上述车险部门负责人介绍,由于现在保险公司很多,“报行合一”后拉开的差距非常小,相当于大家都在一个平台上竞赛,大公司相对而言更有优势。

该负责人表示,现在客户的比价渠道较多,电销、网销都在给客户优惠,业务员被逼无奈,只能也给客户提供优惠。

此外,她进一步指出,做保险代理人的门槛低,层次有高有低,有些人可能有自身的业务规模和固定的客户来源,给客户优惠会比较少,因为他认为佣金是自己该挣的。而有些业务员可能刚开始做业务,觉得挣两个点手续费就可以了,就会把剩下的优惠让给客户,因为客户觉得便宜,才能找他买保险,这就造成恶性循环。

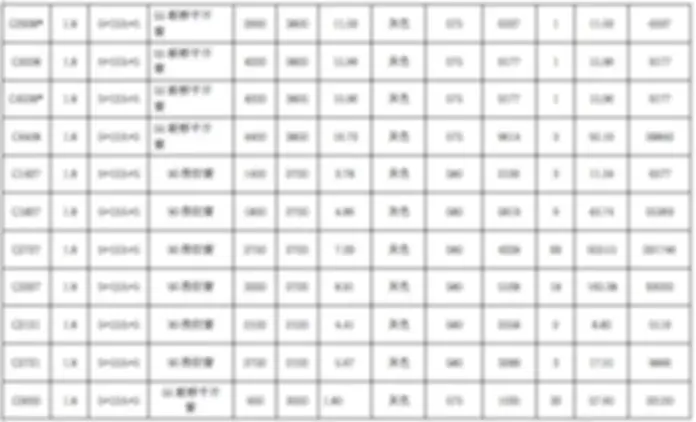

同时,监管也在重拳出手治理行业乱象。据上海证券报报道,今年前三季度,28家银保监局已累计对111个机构采取停止使用商业车险条款费率的监管措施。今年以来,18家银保监局已累计对87家机构进行行政处罚,对机构罚款合计1735.5万元;对126个责任人进行警告、罚款等行政处罚,对责任人罚款合计526.5万元。

从对车险机构处罚的原因来看,违规行为主要集中于三方面:

一是,通过给予或承诺给予保险合同约定以外的利益,变相突破报批费率水平,保险公司通过代理人或业务员返还现金的方式比较普遍。

二是,通过虚列其他费用套取手续费变相突破报批手续费率水平,保险公司通过虚列宣传费、劳务费、咨询费等费用科目来套取手续费的方式比较普遍。

三是,费用数据不真实,保险公司向中介机构承诺支付高于报批水平的手续费率,但不及时入账。

中小险企亟待转型

长期以来,高返佣、打价格战已成为行业痼疾,也使中小财险企业的车险利润被挤压。

“在没有管控之前,90%的保险公司车险业务应该都是亏损状态”,上述负责人介绍,有的保险公司给市场的返点就占到一半,再加上日常营业费用、理赔赔付率这些固定成本,就会造成亏损。

南开大学金融学院教授朱铭来对中新经纬表示,返点本身不是一个合规的做法,监管在这方面一直管理比较严格。在“报行合一”之后,虽然从消费者感受上得到的好处少了,但是保险业市场竞争上更趋向于良性化竞争。返点本身也会加大成本,最后实际上是“赔本赚吆喝”,并且也可能会在财务上留下保险公司的违规痕迹,被监管部门查处。

受监管力度加大以及乘用车销售量承压等影响,车险保费增长也遭遇“天花板”,“第一大财险险种”的地位正在动摇。今年前三季度,三家上市公司车险均保持着微升态势,平安产险车险保费收入为1386.83亿元,同比增长6.3%,太保产险车险业务收入为674亿元,同比上涨5.3%。人保财险实现车险保费收入189.2亿元,同比仅增2%。

国泰君安在研报中指出,由于车险保费增速低迷,因此行业整体规模增速空间有限,但是在监管严控费用无序竞争的背景下,龙头财险公司的综合成本率有望改善,承保盈利有望好转。

而在价格竞争结束之后,服务成为消费者最为关心的问题。有消费者表示,在“报行合一”之后,价格相差无几的情况下,更为青睐大保险公司。“曾经发生过追尾事故体验过一次保险公司的服务,我投保的公司是行业前三,理赔人员很快就到达事故鉴定科;而小保险公司的人手不足,投保小保险公司的车主抱怨等了很久也不见人影。”这次事故后也更坚定了他去大公司投保的决心。

业内人士指出,在险企竞争更为激烈的背景下,中小险企转型的需求也更迫切。朱铭来认为,车险这个市场带有一定规模经济的成分,因为它本身技术含量并不是特别高,是一个大众化的产品,中小险企并没有太大竞争优势。对于中小险企而言,如果车险业务确实不盈利,那么也可以尝试探索其他业务,实现特色化、专业化经营。

如今,商车费改已经历过数次改革,车险保费增速持续低位,大公司继续你来我往、血拼到底,小公司在苦苦挣扎、夹缝求生。车险市场未来又该如何沉淀自我,让消费者得到真正的实惠?